Die Grundsteuerreform wirft ihre Schatten voraus. Erhoben wird die neue Grundsteuer zwar erst ab 2025. Aber die Vorbereitungen laufen auf Hochtouren. Parallel beschäftigen sich Gerichte bundesweit mit zahlreichen Klagen insbesondere gegen das auch bei uns in Rheinland-Pfalz genutzte Bundesmodell zur Wertermittlung. Das Finanzgericht Rheinland-Pfalz hatte Ende 2023 (Az. 4 V 1295/23 und 4 V 1429/23) erhebliche Zweifel an der Rechtsmäßigkeit der Bewertungsgrundlagen angemeldet. Mit Beschluss vom 27. Mai 2024 entschied der Bundesfinanzhof nun, dass Steuerpflichtige im Einzelfall die Möglichkeit haben müssen, einen deutlich niedrigeren gemeinen Wert ihres Grundstücks nachzuweisen. Darauf hat die Finanzverwaltung mit koordinierten Ländererlassen vom 24. Juni 2024 reagiert. Diesen Ländererlass können Sie unter Punkt 4 (Weitere Hilfen und Informationen) nun kostenlos herunterladen. In neuen Fragen und Antworten unter Punkt 3 (Einspruch gegen den Grundsteuerwertbescheid und den Grundsteuermessbescheid) können Sie zudem mehr dazu erfahren, was Entscheidung und Erlass für die Praxis bedeuten.

zuletzt aktualisiert am 26. August 2024

1. Die Grundsteuerreform:

Der Ausgangspunkt für die Grundsteuerreform war ein Urteil des Bundesverfassungsgerichts vom 10. April 2018. Das BVG erklärte die bisherige Berechnungsmethode für verfassungswidrig. Denn die erfolgt anhand von (ziemlich veralteten) Einheitswerten. Diese Werte stammen aus dem Jahr 1964 (betrifft die alten Bundesländer) bzw. aus dem Jahr 1935 (betrifft die neuen Bundesländer). Die tatsächliche Wertentwicklung eines Grundstücks wird durch diese Werte aus Sicht des BVG nicht mehr widergespiegelt und gleichartige Grundstücke werden dadurch unter Umständen unterschiedlich behandelt.

Mit seinem Urteil forderte das Bundesverfassungsgericht eine zeitnahe gesetzliche Neuregelung der Grundsteuer. Dem ist der Gesetzgeber mit dem im November 2019 verabschiedeten Grundsteuer-Reformgesetz nachgekommen. Einige Länder haben zusätzlich im Anschluss an diese bundesgesetzliche Regelung von der Möglichkeit abweichender landesgesetzlicher Regelungen Gebrauch gemacht.

Auf Grundlage der von den Finanzämtern festgestellten Werte erheben die Städte und Gemeinden ab 2025 die neue Grundsteuer. Bis dahin ist die Grundsteuer wie bisher auf Grundlage der bisherigen Rechtslage zu zahlen.

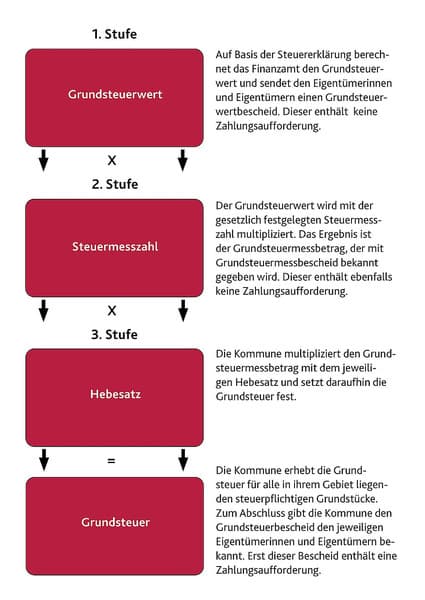

Auch nach Inkrafttreten der neuen Regelung im Jahr 2025 soll die Grundformel für die Berechnung bestehen bleiben.

Sie lautet:

Grundstückswert

x

Grundsteuermesszahl

x

Hebesatz der Kommune

=

jährliche Grundsteuerbelastung für die Immobilie

Die größte Veränderung besteht in der Neubewertung der Grundstückswerte und deren veränderten Berechnung. Auf welcher Grundlage deren Berechnung genau stattfindet, ist vom Berechnungsmodell des jeweiligen Bundeslandes abhängig.

Die Grundsteuermesszahl wird gesetzlich festgelegt, der Hebesatz vor Ort von der Stadt oder Gemeinde.

Die meisten Bundesländer haben sich für eine Berechnung der Grundstückswerte nach dem so genannten Bundesmodell entschieden und von der Öffnungsklausel keinen Gebrauch gemacht:

Die meisten Bundesländer haben sich für eine Berechnung der Grundstückswerte nach dem so genannten Bundesmodell entschieden und von der Öffnungsklausel keinen Gebrauch gemacht:

- Berlin

- Brandenburg

- Bremen

- Mecklenburg-Vorpommern

- Nordrhein-Westfalen.

- Rheinland-Pfalz

- Sachen-Anhalt

- Schleswig-Holstein

- Thüringen

Das Bundesmodell mit abweichender Steuermesszahl nutzen:

- Saarland

- Sachsen

Abweichende Modelle nutzen:

- Baden-Württemberg (modifiziertes Bodenwertmodell)

- Bayern (wertunabhängiges Flächenmodell)

- Hamburg (Wohnlagemodell)

- Hessen (Flächen-Faktor-Modell)

- Niedersachen (Flächen-Lage-Modell)

Mehr Infos zu den verschiedenen Landesregelungen (inklusive Links zu den Themenseiten der jeweiligen Finanzverwaltungen) finden Sie unter:

Ausgangspunkt der Reform war das Urteil des Bundesverfassungsgerichts am 10. April 2018 - gelten soll die neue Grundsteuer ab 1. Januar 2025. Derr Hauptfeststellungszeitpunkt (1. Januar 2022) ist vorbei. Vom 1. Juli 2022 bis zum 31. Oktober 2022 (nach einer Verlängerung der Frist bis zum 31. Januar 2023) stand die Abgabe der Erklärung beim Finanzamt auf dem Reform-Zeitplan. Inzwischen sollten längst alle Eigentümer Post vom Finanzamt erhalten haben (den Grundsteuerwertbescheid und den sich daraus ergebenden Grundsteuermessbescheid) und viele tausend haben Einspruch eingelegt. Dementsprechend beschäftigen sich die Gerichte nun mit verschiedenen Fragen - insbesondere zur Verfassungsmäßigkeit des auch in Rheinland-Pfalz angwandten Bundesmodells zur Wertberechnung.

2. Post vom Finanzamt: Grundsteuerwertbescheid & Grundsteuermessbescheid

Wer seine Grundsteuererklärung digital einreicht, erhält unmittelbar eine E-Mail als Eingangsbestätigung. Noch wichtiger ist die spätere Post vom Finanzamts. Eigentümer erhalten (einzeln oder getrennt):

- den Grundsteuerwertbescheid

- den Grundsteuermessbescheid

Der Grundsteuerwertbescheid und der sich daraus ergebende Grundsteuermessbescheid bilden die Berechnungsgrundlage für die spätere Festsetzung der Grundsteuer durch die Gemeinde. Sie selbst verursachen also noch keine Zahlungspflicht. Eine Zahlung aufgrund der Neufestsetzung müssen Eigentümer erst leisten, wenn sie später den Grundsteuerbescheid von der Gemeinde erhalten haben. Dieser enthält dann auch die endgültige Höhe der Grundsteuer, die ab dem 1. Januar 2025 für die Immobilie gezahlt werden muss.

Eine Zahlung aufgrund der Neufestsetzung (durch Grundsteuerwert- und Grundsteuermessbescheid) müssen Eigentümer zwar erst leisten, wenn sie später den Grundsteuerbescheid von der Gemeinde erhalten haben. Dieser enthält dann auch die endgültige Höhe der Grundsteuer, die ab dem 1. Januar 2025 für die Immobilie gezahlt werden muss. Trotzdem ist es jetzt wichtig, beide Bescheide und die darin enthaltenen Daten umgehend sorgsam zu prüfen.

Die Einspruchsfrist hiergegen beträgt nämlich nur einen Monat nach der Zustellung. Wenn Sie erst einmal nur den Wertbescheid erhalten haben, warten Sie mit der Prüfung nicht bis zum Erhalt des Messbescheids. Denn für jeden der Bescheide gilt eine separate Frist. Und es könnte durchaus sein, dass Sie den Messbescheid noch nicht erhalten haben bevor die Einspruchsfrist für den Wertbescheid endet. Ein Einspruch muss beim zuständigen Finanzamt schriftlich eingereicht werden.

Das sind die wichtigen Punkte bei der Kontrolle:

Wichtige Punkte beim GrundsteuerWERTbescheid (nach dem so genannten Bundesmodell):

- Gemarkung, Flurstücksnummer

- Fläche des Grundstücks

- Gebäudeart (z.B. Einfamilienhaus)

- Wohn- bzw. Nutzfläche (= betrieblich genutzte Fläche)

- Anzahl Garagen

- Baujahr bzw. Restnutzungsdauer

- Bodenrichtwert

- Eigentümer

Das Bundesmodell gilt etwa in Rheinland-Pfalz oder Nordrhein-Westfalen. In Bundesländern mit eigenem Grundsteuermodell sind möglicherweise weniger Punkte zu prüfen. In Bayern beispielsweise kommt es lediglich auf die Wohnfläche bzw. Nutzfläche und die Fläche des Grundstücks an, eventuell noch auf die Fläche der Garage.

Im GrundsteuerMESSbescheid sollten noch folgende Fragen geprüft werden:

- Sind Gemarkung bzw. Flurstücksnummer richtig angegeben?

- Wurde beim Grundsteuerwert der richtige Betrag angesetzt oder weicht die Zahl von der im Grundsteuerwertbescheid ab?

- Berücksichtigt der Bescheid die reduzierte Steuermesszahl für Wohngebäude?

- Wurde eine mögliche Förderung nach dem Wohnraumförderungsgesetz beachtet?

- Ist die reduzierte Steuermesszahl für ein denkmalgeschütztes Gebäude berücksichtigt?

Hilfestellung: Musterbescheide und Erläuterungen

Als Hilfestellung für die Kontrolle stellt Haus & Grund Rheinland-Pfalz Eigentümern Musterscheide (nach dem Bundesmodell) sowie eine nützliche Erläuterung dazu (die vor allem zeigt, wo Sie welche Angaben im Bescheid finden) zum kostenlosen Download zur Verfügung:

Als Hilfestellung für die Kontrolle stellt Haus & Grund Rheinland-Pfalz Eigentümern Musterscheide (nach dem Bundesmodell) sowie eine nützliche Erläuterung dazu (die vor allem zeigt, wo Sie welche Angaben im Bescheid finden) zum kostenlosen Download zur Verfügung:

3. Einspruch gegen den Grundsteuerwertbescheid und den Grundsteuermessbescheid:

Im Zweifel sollten Eigentümer gegen ihren Grundsteuerwertbescheid Einspruch einlegen. Das gilt vor allem dann, wenn er gegenüber dem Einheitswertbescheid deutlich erhöht beziehungsweise zu hoch oder anderweitig unschlüssig erscheint. Eine generelle Empfehlung, ab welcher Höhe „zu hoch“ ist, kann nicht abgegeben werden. Sollte in Reaktion auf den Einspruch eine so genannte Verböserung (ungünstigerer Bescheid gegenüber dem ursprünglichen Grundsteuerwertbescheid) drohen, muss die Finanzverwaltung darüber informieren. Der Einspruch kann dann gegebenenfalls noch zurückgezogen werden.

In einigen Fällen ergeht der Grundsteuerwertbescheid bereits gemeinsam mit dem Grundsteuermessbescheid. Wird der Messbescheid ebenfalls als falsch erachtet, weil zum Beispiel eine falsche Steuermesszahl angewendet oder eine Befreiung oder Vergünstigung im Messbescheid nicht beachtet wurde, die sich auf den Messbetrag auswirkt, muss auch ausdrücklich gegen den Messbescheid mit einmonatiger Frist Einspruch eingelegt werden.

Der Einspruch muss innerhalb eines Monats nach Eingang (Zustellung) des Bescheids erfolgen; eine Begründung kann nachgereicht werden. Dies muss jedoch zeitnah beziehungsweise spätestens auf entsprechende Anforderung des Finanzamts geschehen.

Wenn Sie erst einmal nur den Wertbescheid erhalten haben, warten Sie mit der Prüfung nicht bis zum Erhalt des Messbescheids. Denn für jeden der Bescheide gilt eine separate Frist. Und es könnte durchaus sein, dass Sie den Messbescheid noch nicht erhalten haben bevor die Einspruchsfrist für den Wertbescheid endet. Ein Einspruch muss beim zuständigen Finanzamt schriftlich eingereicht werden.

Wichtig: Beim späteren Grundsteuerbescheid der Gemeinde ist ein Einspruch gegen die Berechnungsgrundlagen nicht mehr möglich! Es handelt sich hierbei nämlich nur um einen Folgebescheid, der sich an den im Grundsteuermessbescheid festgelegten Wert halten muss. Ähnliches gilt übrigens für diesen selbst: Auch er ist ein Folgebescheid, nämlich des Grundsteuerwertbescheids. Ihm sollte daher besonderes Augenmerk bei der Überprüfung gelten.

Ansätze für eine Begründung können zum Beispiel „objektive“ Fehler im Bescheid sein (wie etwa falsche Angaben zu Flächen, beim Bundesmodell eine unkorrekte Bodenrichtwertzone oder die falsche Grundstücksart).

Problematik bei zu hohen Bodenrichtwerten:

Auch zu hoch angesetzte Bodenrichtwerte (Bundesmodell) lassen sich grundsätzlich bemängeln. Hier besteht aber die Problematik, dass Bodenrichtwerte nach derzeitiger Rechtslage als nicht widerlegbare gutachterliche Feststellung gelten. Dies wird ein wichtiger Teil der Argumentation des gegen das Grundsteuer-Bundesmodell gerichteten Musterverfahrens von Haus & Grund Deutschland und dem Bund der Steuerzahler sein. Um hier nicht zu viel vorwegzunehmen, sollte bei der Begründung nur generell auf die Unangemessenheit des vom Finanzamt angesetzten Bodenrichtwerts hingewiesen werden, gegebenenfalls unterlegt mit Fakten, aber ohne rechtliche Wertung.

Deutliche Abweichung des festgestellten vom tatsächlichen Wert (um über 40 Prozent):

Mit zwei Beschlüssen vom 27. Mai 2024 hat der Bundesfinanzhof gefordert, dass den Steuerpflichtigen die Möglichkeit eingeräumt werden müsse, bei einer Verletzung des Übermaßverbots einen deutlich niedrigeren gemeinen Wert ihres Grundstücks/ihrer Immobilie nachzuweisen. Mehr zu den Einzelheiten können Sie den gesonderten Fragen zur deutlichen Wertabweichung entnehmen.

Die Finanzämter in Rheinland-Pfalz sind in diesem Zusammenhang angehalten, Anträgen auf Aussetzung der Vollziehung von Bescheiden zur Feststellung des Grundsteuerwerts zu entsprechen, wenn und soweit schlüssig dargelegt wird, dass der Grundsteuerwert den Verkehrswert um mindestens 40 Prozent übersteigt. Für die Gewährung der Aussetzung der Vollziehung ist zunächst die Vorlage eines Verkehrswertgutachtens noch nicht erforderlich. Konkrete und substantiierte Erläuterungen des Steuerpflichtigen zur Höhe des Verkehrswerts sind zu berücksichtigen. Es bestehen keine Bedenken, als Ergebnis der summarischen Prüfung vorbehaltlich anderweitiger Erkenntnisse 50 Prozent des Grundsteuerwerts von der Vollziehung auszusetzen. Die Aussetzung der Vollziehung soll angemessen befristet und der Steuerpflichtige zum Nachweis des niedrigeren gemeinen Werts (z.B. durch Vorlage eines Gutachtens) innerhalb dieser Frist aufgefordert werden.

Nettokaltmiete: keine Abweichung vorgesehen:

Ähnlich verhält es sich beim Ansatz der pauschalen Nettokaltmiete im Bundesmodell. Hier sieht der Gesetzgeber keine Abweichungsmöglichkeit durch Nachweis tatsächlich geringerer ortsüblicher Mieten oder einer abweichenden Mietniveaustufe vor. Deshalb sollte auch in diesem Fall bei der Begründung mit Blick auf das anstehende Musterverfahren nur generell auf die Unangemessenheit des von Gesetzes wegen angesetzten Mietwerts hingewiesen werden, gegebenenfalls unterlegt mit Fakten, aber ohne rechtliche Wertung. Ein Gutachten zum Nachweis eines tatsächlich geringeren Werts – wie bei der Erbschaftsteuer möglich – ist beim Bundesmodell nicht zugelassen.

Zweifel an der Verfassungsmäßigkeit des Bundesmodells:

Wer mit seinem Einspruch die Verfassungsmäßigkeit anzweifelt, auf die auch die Musterverfahren von Haus & Grund (darunter auch ein Fall in Rheinland-Pfalz) abzielen, erhält dazu Hilfen von der Eigentümerschutz-Gemeinschaft, unter anderem einen Mustereinspruch von Haus & Grund und dem Bund der Steuerzahler.

Übrigens; Laut Finanzverwaltung in Rheinland-Pfalz gewähren die Finanzämter grundsätzlich stillschweigend ein Ruhen des Verfahrens (so genannte Zweckmäßigkeitsruhe). Das gilt jedoch nur dann, wenn sich der Einspruch ausschließlich gegen die Verfassungsmäßigkeit richtet und dabei ein Ruhen des Verfahrens beantragt wird.

Eine Eingangsbestätigung gibt es beim Einspruch in Papierform weder schriftlich noch auf telefonische Nachfrage. Bei einer digitalen Abgabe über das Online-Portal ELSTER wird eine Versandbestätigung übermittelt.

Wird der Einspruch als unbegründet zurückgewiesen, muss einen Monat nach Bekanntgabe der Einspruchsentscheidung Klage vor dem Finanzgericht erhoben werden. Ein Antrag auf Ruhen des Verfahrens im Rahmen der Einspruchsbearbeitung wird aktuell nicht erfolgreich sein. Hintergrund ist, dass dafür ein Aktenzeichen eines Revisions- oder Bundesverfassungsgerichtsverfahrens vorliegen muss. Auch ein Antrag auf Vorläufigkeit des Bescheids wird keinen Erfolg haben. Hierfür müssen die entsprechenden Gründe nach der Abgabenordnung vorliegen, zum Beispiel ein Verfahren vor dem Bundesverfassungsgericht, was aktuell nicht der Fall ist.

Verfahrenstechnisch ist es wenig sinnvoll, einen Antrag auf Aussetzung der Vollziehung zu stellen, da mit den Bescheiden über den Grundsteuerwert noch keine Zahlung festgelegt wird. Nach einer abweisenden Einspruchsentscheidung durch das Finanzamt bliebe also nur der kostenpflichtige Klageweg, um den entsprechenden Bescheid weiterhin offen zu halten.

In zwei inhaltsgleichen Beschlüssen bestimmte der Bundesfinanzhof (BFH), dass Steuerpflichtige im Einzelfall die Möglichkeit haben müssen, einen niedrigeren gemeinen Wert ihres Grundstücks nachzuweisen. Darauf hat die Finanzverwaltung mit koordinierten Ländererlassen vom 24. Juni 2024 reagiert.

Mit den Beschlüssen vom 27. Mai 2024 (Az. II B 78/23 (AdV) und Az. II B 79/23 (AdV)), setzte der BFH sich erstmals mit der neuen Grundsteuer auseinander. Die Fälle kamen deshalb zum BFH, weil das Finanzgericht (FG) Rheinland-Pfalz in seinen Beschlüssen vom 23. November 2023 (Az. 4 V 1295/23 und 4 V 1429/23) ernstliche Zweifel an der Rechtmäßigkeit der Grundsteuerwertfeststellung im so genannten Bundesmodell festgestellt und die Beschwerde unter anderem wegen grundsätzlicher Bedeutung der Rechtssache zugelassen hatte.

Der BFH wies die Beschwerden der Finanzverwaltung gegen die Beschlüsse des FG Rheinland-Pfalz als unbegründet zurück. Nach Einschätzung der Richter bestehen Zweifel an der Rechtmäßigkeit der streitigen Grundsteuerwertfeststellungen in Bezug auf die Höhe der festgestellten Grundsteuerwerte. Diese Zweifel ergäben sich daraus, dass den Steuerpflichtigen die Möglichkeit eingeräumt werden müsse, bei einer Verletzung des Übermaßverbots einen niedrigeren gemeinen Wert nachzuweisen, selbst wenn der Gesetzgeber diesen Nachweis nicht gesondert geregelt habe.

Besonders in Massenverfahren der vorliegenden Art verfügt der Gesetzgeber zwar über einen großen Typisierungs- und Pauschalierungsspielraum. Das Übermaßverbot kann aber verletzt sein, wenn sich der festgestellte Grundsteuerwert als erheblich über das normale Maß hinausgehend erweist. Dazu muss geprüft werden, ob der festgestellte Wert den nachgewiesenen niedrigeren gemeinen Wert um 40 Prozent oder mehr übersteigt.

Da bereits Zweifel an der Höhe der festgestellten Grundsteuerwerte bestanden, war vom BFH nicht mehr zu prüfen, ob die neue Grundsteuer grundsätzlichen verfassungsrechtlichen Zweifeln bezüglich der zugrundeliegenden Bewertungsregeln unterliegt.

Zu beachten ist weiterhin, dass es sich bei den Beschlüssen des BFH (nur) um Entscheidungen im Aussetzungsverfahren handelt. Die Hauptsacheverfahren hinsichtlich verfassungsmäßiger Bedenken sind weiterhin vor dem FG Rheinland-Pfalz anhängig. Es bleibt abzuwarten, ob dieses die Frage nach der Verfassungswidrigkeit der neuen Grundsteuer in einem Hauptsacheverfahren dem Bundesverfassungsgericht vorlegen wird.

Die daraufhin erfolgten koordinierten Ländererlasse wiesen die Finanzämter konkret an, wie mit diesen Beschlüssen des Bundesfinanzhofs in der Praxis umzugehen ist. Dabei ist zu beachten, dass die BFH-Entscheidungen sowie die aktuellen Ländererlasse nur das so genannte Bundesmodell betreffen, das auch in Rheinland-Pfalz gilt.

Zur verfassungskonformen Anwendung der Bewertungsvorschriften zur Feststellung von Grundsteuerwerten ist ein für die gesamte wirtschaftliche Einheit nachgewiesener niedrigerer gemeiner Wert anzusetzen, wenn der nach den §§ 218 ff. BewG ermittelte Grundsteuerwert den nachgewiesenen gemeinen Wert unter Berücksichtigung der Wertverhältnisse vom Hauptfeststellungszeitpunkt (§ 227 BewG) um mindestens 40 Prozent übersteigt.

Steuerpflichtige trifft die Nachweislast für einen niedrigeren gemeinen Wert. Eine pauschale Darlegung reicht nicht aus. Als Nachweis des niedrigeren gemeinen Werts kann danach

- in entsprechender Anwendung des § 198 Abs.2 BewG regelmäßig ein Gutachten des zuständigen Gutachterausschusses i.S.d. §§ 192 ff. BauGB oder von Personen, die von einer staatlichen, staatlich anerkannten oder nach DIN EN ISO/IEC 17024 akkreditierten Stelle als Sachverständige oder Gutachter für die Wertermittlung von Grundstücken bestellt oder zertifiziert worden sind, dienen;

- darüber hinaus in entsprechender Anwendung des § 198 Abs. 3 BewG ein im gewöhnlichen Geschäftsverkehr innerhalb eines Jahres vor oder nach dem Hauptfeststellungszeitpunkt zustande gekommener Kaufpreis über den zu bewertenden Grundbesitz dienen, wenn die maßgeblichen Verhältnisse der wirtschaftlichen Einheit gegenüber den Verhältnissen am Hauptfeststellungszeitpunkt unverändert sind.

Den Nachweis zu erbringen, benötigt etwas Zeit. Darum sind die Finanzämter in Rheinland-Pfalz auch angehalten, Anträgen auf Aussetzung der Vollziehung von Bescheiden zur Feststellung des Grundsteuerwerts zu entsprechen, wenn und soweit schlüssig dargelegt wird, dass der Grundsteuerwert den Verkehrswert um mindestens 40 Prozent übersteigt. Für die Gewährung der Aussetzung der Vollziehung ist zunächst die Vorlage eines Verkehrswertgutachtens noch nicht erforderlich. Konkrete und substantiierte Erläuterungen des Steuerpflichtigen zur Höhe des Verkehrswerts sind zu berücksichtigen. Es bestehen keine Bedenken, als Ergebnis der summarischen Prüfung vorbehaltlich anderweitiger Erkenntnisse 50 Prozent des Grundsteuerwerts von der Vollziehung auszusetzen. Die Aussetzung der Vollziehung soll angemessen befristet und der Steuerpflichtige zum Nachweis des niedrigeren gemeinen Werts (z.B. durch Vorlage eines Gutachtens) innerhalb dieser Frist aufgefordert werden.

Die beschriebenen Regelungen aus den Erlassen vom 24. Juni 2024 sind in allen noch offenen Fällen anzuwenden. Bei Bestandskraft von Bescheiden gelten andere Regeln (siehe gesonderte Frage).

Die beschriebenen Regelungen aus den Ländererlassen vom 24. Juni 2024 (siehe vorangegangene Frage) sind in allen noch offenen Fällen anzuwenden und bieten Eigentümern die Möglichkeit, nachzuweisen, dass der festgestellte Immobilienwert um mindestens 40 Prozent über dem tatsächlichen Wert liegt. Bei Bestandskraft von Bescheiden gelten andere, strengere Regeln.

Hier bleibt nur die Prüfung, ob die Voraussetzungen für eine fehlerbeseitigende Wertfortschreibung (§ 222 Abs.3 BewG) erfüllt sind. Dabei geht es um die Fälle, in denen

- der Grundsteuerwert den nachgewiesenen gemeinen Wert um mindestens 40 Prozent übersteigt,

- der Grundsteuerwert bereits bestandskräftig festgestellt wurde und

- die Feststellung nicht mehr nach den Korrekturvorschriften der AO änderbar ist.

Für eine fehlerbeseitigende Wertfortschreibung ist die Wertfortschreibungsgrenze (§ 222 Abs. 1 BewG) zu berücksichtigen. Der Grundsteuerwert wird nur dann neu festgestellt (Wertfortschreibung), wenn der in Euro ermittelte und auf volle 100 EUR abgerundete Wert, der sich für den Beginn eines Kalenderjahrs ergibt, von dem entsprechenden Wert des letzten Feststellungszeitpunkts nach oben oder unten um mehr als 15.000 EUR abweicht.

4. Weitere Hilfen und Informationen:

Links:

- Infoportal der Finanzverwaltungen des Bundes und der Länder:

www.grundsteuerreform.de - Informationsseite des Landesamts für Steuern Rheinland-Pfalz:

www.fin-rlp.de/grundsteuer - Portal „MeinELSTER“:

www.elster.de - Portal des Bundesfinanzministeriums für die vereinfachte Abgabe der Grundsteuererklärung:

www.grundsteuererklaerung-fuer-privateigentum.de - Erste Entscheidungen des Finanzgerichts Rheinland-Pfalz: Ernstliche Zweifel an der Rechtmäßigkeit der Grundsteuerwertfeststellung im so genannten Bundesmodell

Beschluss vom 23. November 2023, Az. 4 V 1295/23

Beschluss vom 23. November 2023, Az. 4 V 1429/23

Downloads:

- Mustereinspruch Messbescheid (PDF-Datei)

- Mustereinspruch Wertbescheid (PDF-Datei)

- NEU: Koordinierte Erlasse der obersten Finanzbehörden der Länder vom 27. Mai 2024 (PDF-Datei)

- Informationsflyer des Landesamts für Steuern Rheinland-Pfalz zur Grundsteuerreform (PDF-Dokument)

- Klickanleitung des Landesamts für Steuern für die Abgabe der Grundsteuererklärung mit „MeinELSTER“ (PDF-Dokument)

- Muster-Datenstammblatt der Finanzverwaltung Rheinland-Pfalz (PDF-Dokument)

- Muster eines GrundsteuerWERTbescheids nach dem Bundesmodell (PDF-Datei)

- Muster eines GrundsteuerMESSbescheids nach dem Bundesmodell (PDF-Datei)

- Erläuterungen zu den Musterbescheiden (PDF-Datei)

Infos und Beratung vor Ort:

Der Haus & Grund Verein vor Ort hält weitere Informationen rund um die Grundsteuer-Reform für seine Mitglieder bereit. Eine persönliche Beratung ist jedoch nicht in allen Fällen möglich. In der Regel kann der Verein aber zumindest einen Steuerberater innerhalb seines Netzwerks empfehlen.

Videos zur Grundsteuerreform:

Die Grundsteuerreform

Quelle: Bundesministerium der Finanzen

Grundsteuer bei „MeinELSTER“

Quelle: www.elster.de